【2025年最新】NIKEの業績・戦略を徹底分析!ファイブフォース&SWOTで読み解く未来

2025年、スポーツ業界の巨人「NIKE」は、大きな転換期を迎えています。

この記事では、NIKEの最新決算(FY25 Q1〜Q3)をベースに、現在の課題と未来への布石を解説します。

1. NIKEの2025年 業績サマリー(Q1〜Q3)

まずは、2025年度(FY25)の第1四半期から第3四半期までの実績を見てみましょう。

| 指標 | Q1 | Q2 | Q3 | 備考 |

|---|---|---|---|---|

| 売上高 | $11.6B(前年比-10%) | $12.4B(-8%) | $11.3B(-9%) | 全地域で減収傾向 |

| NIKE Direct | -13% | -13% | -12% | 特にデジタルが不振(Q2:-21%、Q3:-15%) |

| 粗利益率 | 45.4% | 43.6% | 41.5% | 値引き・在庫処理が影響 |

| EPS(1株利益) | $0.70 | $0.78 | $0.54 | 利益面も縮小中 |

| 広告宣伝費 | $1.23B(+15%) | $1.12B(+1%) | $0.96B(-6%) | Q3はコスト最適化へ |

| 在庫 | $8.3B → $7.5Bへ減少 | 旧定番モデルの縮小進行中 |

Nike関連資料から読み取れるトピック一覧(FY25 Q1〜Q3)

【1】財務・業績関連

- ✅ Q1〜Q3売上・利益の前年比推移と構造的要因

- ✅ 粗利益率と値引き・チャネル構成変化の影響

- ✅ EPS(1株利益)の減少と通期ガイダンス撤回

- ✅ 在庫・キャッシュ・配当と自社株買い政策

2025年度のNikeは、売上・利益ともに前年割れが続き、厳しい局面に立たされています。

特に粗利益率の低下とEPS(1株利益)の縮小が目立ちます。

在庫水準は一定のコントロールが効いているものの、プロモーションによるマージン圧迫が続いており、短期的な利益成長は見込みづらい状況です。

また、通期ガイダンスを撤回し、四半期単位での柔軟な対応へと方針を変更したことからも、変動の大きい局面であることがうかがえます。

【2】プロダクトポートフォリオの変革

- ✅ “Classics”依存(Air Force 1, Dunk, Jordan 1)からの脱却

- ✅ Running, Basketball, Trainingへの再注力(Pegasus 41, Alphafly, GTシリーズ等)

- ✅ 新商品群:Nike Shox, Peg Premium, Vomero 18, Sabrinaシリーズ

- ✅ 価格帯別戦略($100以下の新カテゴリ開拓)

Nikeは“クラシックス依存”からの脱却を急いでいます。これまで売上の中心だったAir Force 1、Dunk、Jordan 1などの旧定番モデルは、販売抑制と棚卸しが進められており、その代わりに新たなフランチャイズモデルやテクニカルなパフォーマンス商品が前面に押し出されています。

Pegasus 41、Shox、Alphafly、Sabrinaなどがその代表例で、競技ごとの特色を生かした商品ライン展開が進行中です。

【3】チャネル戦略の再構築

- ✅ DTC(Nike Digital中心)から卸売とのバランスへ方針転換

- ✅ “Push型”から“Pull型”マーケットへの転換

- ✅ Foot LockerやDICK'S等とのパートナー再構築事例("Home Court"など)

- ✅ フルプライス回帰とプロモ依存からの脱却

従来、Nikeは“DTCモデル(自社直販)”に大きく舵を切っていましたが、現在は再び卸売とのバランス重視へと戻っています。

Nike Digital(オンライン直販)が利益を生まない構造に陥ったこともあり、Foot LockerやDICK’Sなどの有力パートナーとの再提携や売り場体験の強化に注力しています。

Push型の在庫押し込みではなく、Pull型の需要喚起による健全な売場形成が重視されており、「売って終わり」から「買われる場をつくる」へのシフトが見られます。

【4】地域別戦略・動向

- ✅ 北米市場の再建(Tom Petty新任、Running Specialty強化)

- ✅ 中国市場の不調とExpress Lane戦略(ローカル開発強化)

- ✅ EMEA:Nike Digital改革(プロモ抑制とフルプライス化)

- ✅ APLA:HOKA/On等との競争とトレンド適応

Nikeはグローバルで売上減が続く中、地域ごとの戦略修正を加速しています。

北米ではRunning specialty(ランニング専門店)との連携を強化し、地上戦を再構築。

中国では景気後退の影響を受けて売上が落ち込む中、ローカルで商品を企画・製造する「Express Lane」モデルを導入し、ニーズ対応を進めています。

EMEAではNike Digitalの過度な値引きから脱却し、プレミアムチャネルへの再定義を進行中。

各市場の課題に応じたローカライズ戦略が特徴です。

【5】ブランドマーケティングと文化的再定義

- ✅ Elliott Hill CEOの「スポーツへの原点回帰」戦略

- ✅ “Fields of Play”という商品・マーケの再編(競技×性別×地域)

- ✅ WNBA、NFL、FCバルセロナなどとの長期パートナー契約更新

- ✅ GenZに向けた地上戦・コミュニティマーケティング(例:ベルリン・NYマラソン等)

新CEO Elliott Hillの主導のもと、Nikeは「スポーツ中心のブランド」への原点回帰を宣言しました。

"Fields of Play"と呼ばれる競技別×性別×地域別の商品・マーケティング体制に再編され、より地に足のついたブランド展開が始まっています。

また、NBAやNFL、WNBA、FCバルセロナといった主要パートナーとの再契約も発表され、世界のスポーツシーンとのつながりを強化中です。

単なるアスリート契約から「ブランド体験の共創」へと進化しています。

【6】今後の経営戦略と方向性

- ✅ FY26秋冬からのV字回復への期待(新製品による上昇)

- ✅ デジタル販路再定義:フルプライス・オーガニック流入志向

- ✅ サステナビリティ投資やローカルチームへの再分配

- ✅ 構造改革コストと短期的な業績悪化の織り込み

Nikeは2025年度を「再構築の年」と定義し、FY26以降のV字回復に向けた準備を進めています。

主力商品の刷新やチャネル構成の再定義を進めると同時に、マーケットプレイスの健全化(値引き縮小・棚卸し)も本格化。短期的には利益・売上ともに落ち込む見込みですが、中長期的には高付加価値モデルとブランド強化による成長回帰が期待されています。

地上戦とデジタル戦略、両面からの「スポーツ文化への再接続」が大きなテーマです。

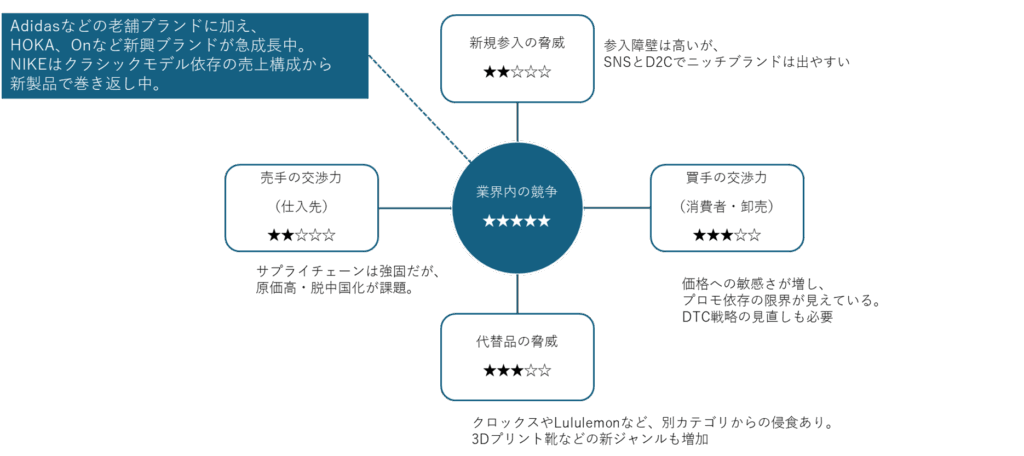

2. 業界構造を読み解く「ファイブフォース分析」

3. NIKEの現状を整理する「SWOT分析」

| カテゴリ | 内容 |

|---|---|

| ✅ 強み(Strengths) | 世界最大級のブランド力、スポーツ契約資産、アイコニックな商品群(Air Max, Jordan等) |

| ⚠️ 弱み(Weaknesses) | デジタル偏重と卸売の弱体化、定番依存、中国市場の落ち込み |

| 🚀 機会(Opportunities) | ランニング・バスケ市場の拡大、AI・サステナブル商品開発、アジア新興国の成長 |

| 🔥 脅威(Threats) | HOKAやonの台頭、価格競争、ブランド価値の棄損、模倣品の流通 |

4. 2025年のNIKEは「再構築の年」

2025年は、NIKEにとって「過去からの脱却と未来への布石」の年です。

- 👟 旧モデルから脱却:Air Force 1やDunk依存からの脱却を宣言

- 🏀 競技ごとのチーム制:「Fields of Play」で競技・性別・地域に特化した開発へ

- 🛍️ チャネル改革:卸との関係を見直し、ブランド体験の再設計中

- 🔄 FY26からの反転:新商品拡大と粗利率回復でV字回復を狙う

5. まとめ|ナイキは再び「勝てる」ブランドになれるのか?

NIKEは一時的な減収・減益に直面していますが、ブランド価値・商品力・グローバル展開力という基盤は揺らいでいません。今後の焦点は「競技×地域密着型戦略」でどれだけ早く成長軌道に戻れるかです。